@旁观组:市场每月每周都在等待央行降准,但降准似乎和戈多一样总是不来。本文从央行的角度来思考问题,剖析政策低于预期的原因。

一、久旱待甘霖

距离上次人民银行降准(5月12日,一个特殊的日子)已经正好100天了。从6月开始,市场每个月甚至每个周末都在等待年内的第三次降准。每个周末,市场都带着期待开始,都带着失落结束。我所在的一个msn群,每周都开一个降准的对赌饭局。

6月一次会议,北京某知名基金说现在开始将每个月一次降准。到了6月底,他们说6月降息,所以不降准了。到了7月底,他们说还是因为降息了。但8月不论不降息,一定会降准,因为有银行超储率模型,他们测算过了。

眼看着8月就剩下10天,眼看着市场7天回购从6月初的2.4%,一步步走到现在的3.7%,隔夜回购从6月初的2%以下回到现在的3.5%。这100多个BP的预期差对债券市场影响很大,原先通过拆入低成本资金来买债的人,忽然感觉这个事情不好办了。

大家困惑了,央行在干什么呢?不是要加大预调微调的力度吗,怎么反而更紧了呢?

二、法定准备金的第一作用

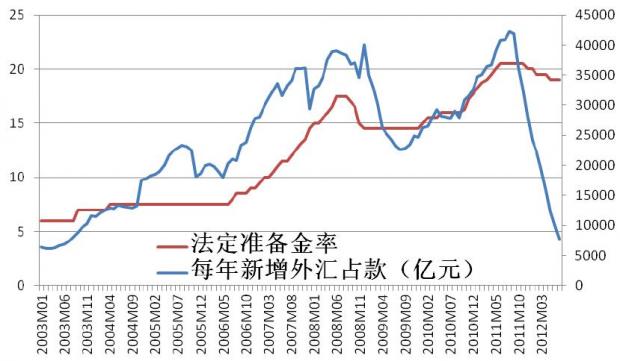

年初的时候,我做过一个简单的公式来测算今年准备金率的下调空间。这个公式其实是一个简单的经验法则就是:

当年新增外汇占款量*75%=当年新增公开市场(央票、正回购、逆回购)数量+当年新增上缴法定准备金额

当然左边的数大概率是正的,但右边的这两个数可正可负,比如今年不发行新的央票,那么由于自然到期那么当年新增的央票量就是负数。同样,如果法定准备金率是下调的话,那么当年新增法定准备金也会是负数。除非左边成为负数,否则右边两者不会同时负数。

从这个公式就可以看出,法定准备金是弥补日常公开市场不足的一个辅助工具。当外汇占款不断流入,而央行公开市场乏力的时候,就通过调整准备金来个一次到位。

年初,我估算今年新增外汇占款1.7万亿,那么左边就是1.3万亿。右边第一项,当时我考虑今年央行不发行央票,那么由于到期9400亿,所以就是-9400亿。所以右边第二项就应该达到2.24万亿。而今年新增存款大概11万亿,法定准备金率均值在20%,因此正好是2.2万亿 ,因此我年初就说从全年的角度看央行不需要下调法定准备金率。当然,由于央票到期分布不均,会出现上半年少下半年多的情况,因此上半年在特别时点可以下调准备金1-2次,但下半年可以通过发行央票将这些资金收回。

到了现在,我发现我对外汇占款的预测偏离很大,但我对法定准备金率的预测却差别不大。

从目前的预测看,今年全年的外汇占款可能只有7000亿,比我年初预测的要少1万亿,因此公式的左边变成5000亿,右边第一项如果不变,那么第二项就应该变为1.44万亿,对应就是减少1个点的法定准备金率。

也就说,除非左边的外汇占款比我现在预测的7000亿还要少5000亿以上,否则今年已经下调1个点的法定准备金已经正好满足这个公式了。

而局部时点的问题,央行现在很明确是通过逆回购来平复,随着下半年央票到期的增多,逆回购的量也可以慢慢减少。

三、法定准备金的其他作用

除了调整货币市场流动性的左右,法定准备金其实还有两个其他作用。第一个作用,就是发出货币政策微调的信号。

目前中国经济比较低迷,但房价开始见底,CPI也似乎到了底部,因此中国央行在把物价和资产价格稳定作为第一任务的背景下,在两次连续降息后,央行目前似乎不想再发货币政策过度放松的信号。这也是2008-09年的教训。

第二个作用,配合央行的利率传导机制。

从发达国家的利率机制来看,央行的基准利率都是隔夜或者短期拆借或者借贷利率,通过调整短期利率并配合公开市场操作,再影响中长期利率,并达到央行希望的利率结构,并最终影响经济行为。

从今年6月的降息开始,中国利率市场化的进程陡然加快,存贷款的浮动区间明显扩大。而最终利率市场化的目标是央行放弃对存贷款利率的控制,但同时央行要加强对短期利率的控制,从目前看隔夜/7天/14天/的正逆回购利率似乎是短期基准利率的最可能备选。

那央行怎样才可能控制好这些短期利率呢,如果市场流动性很宽松,大家既不找央行借钱,也不愿意让央行收钱,那么这些短期利率就会明显实效,这其实就是过去10年的故事。因为外汇占款太多,导致市场流动性非常宽松。

在2003-2011年Q3,外汇占款大幅度流入,高峰年份年流入量接近4万亿,在这样的背景下,央行持续的上调法定准备金率都无法对冲。比较明显的是2004-2008Q2,以及2010-2011Q3这些年份。

而这个故事很可能在去年4季度结束了。随着外汇占款快速回落,而法定准备金率只是适度回落的背景下,资金趋向紧平衡,央行公开市场操作就成为决定市场因素的关键力量。

四、指哪打哪的央行

还是回到前面说的那个公式:当年新增外汇占款量*75%=当年新增公开市场(央票、正回购、逆回购)数量+当年新增上缴法定准备金额

过去10年是左边项太大,导致右边应对压力很大。而现在,左边项越来越低,右边第二项基本可控,那么右边第一项就成为一个关键。

现在的货币市场是央行最舒服的市场。紧平衡下,市场各个交易方都需要向央行借钱,而央行想把短期利率定在那里就能定在那里。那么整个利率市场化大局中关键的短期利率这个棋子就基本到位了。

当然,还有一个关键的问题是,央行要把利率定在什么位置呢?这个问题我们以后有机会继续讨论,一个重要结论就是:利率政策是受短期和长期经济形势来共同决定的。

李俊@旁观组

team.bystanders@

作者供职于国内某大型保险资产管理公司

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号