阅读:0

听报道

@旁观组:债券开始下跌,大小股票持续分化,稳增长还是调结构,我们似乎又回到了三年前的争论。但今年肯定不是三年前。

一、债券的轮回

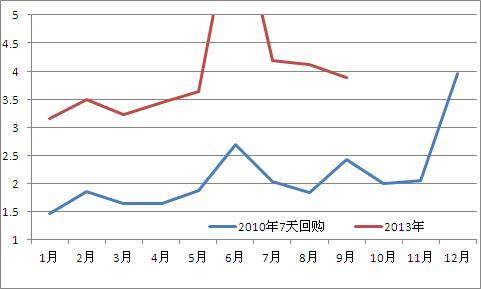

2010年,是债券牛熊转换的年份,一波持续的流动性推动2010年债券债券一直上涨到8月。而今年也比较类似,年初开始的一波意外流动性宽松,让债券一直上涨到5月,接着钱荒和资金流出让债券开始下跌。

二、股票的轮回

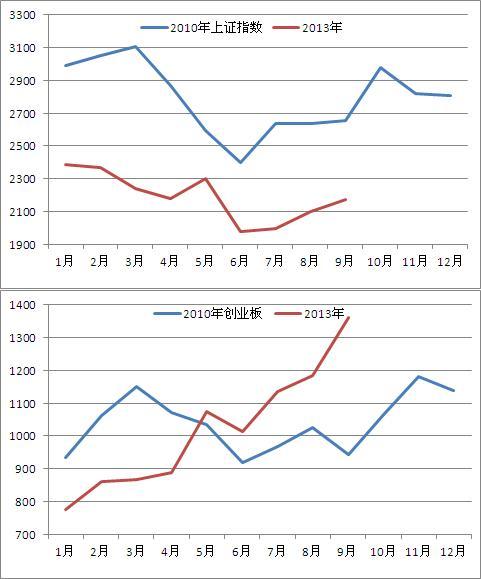

2010年,也是股票风格让人很难受的一年。便宜的蓝筹持续跑输已经很贵的成长股。而今年,随着创业板创出新高,银行持续维持低位,风格差异又再次出现。

而且让市场更难受的是,现在的上证比3年前低了800点(考虑盈利,估值更差),而现在的创业板已经创出历史新高。

三、三年前的故事

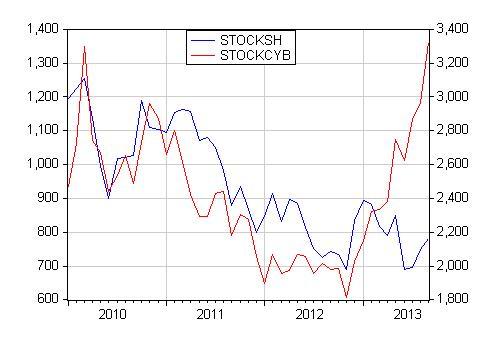

3年前的四季度,可谓是波澜壮阔。首先是10月风格转换,大股票人品爆发,一个月带动指数上涨500点,而同期小股票竟然是绝对下跌。同时,债券确认开始长达一年的熊市,一直到2011年的四季度。

到了11月,风格开始转换,小股票创出这一轮上涨的新高,开始了长达两年的熊市。而上证指数在10月创下的3186点,至今还有1000点的距离,漫漫熊途,不知到何日。

(红色为创业板指数对应左轴,蓝色是上证指数对应右轴)

四、今年大不同于三年前

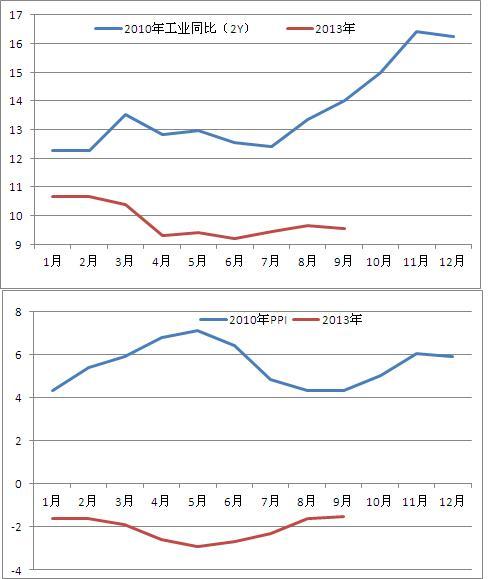

3年前的10月风格转换是因为国内政府开始稳增长再加上美国推出超预期的QE2。我们看到中国的工业增长从8月开始持续强筋回升。

而今年,政府没有太多保增长的措施,目前的工业增长基本平稳。因此根本不具备蓝筹和周期类逆袭的机会。特别是上游价格持续通缩,产能问题更加恶劣。

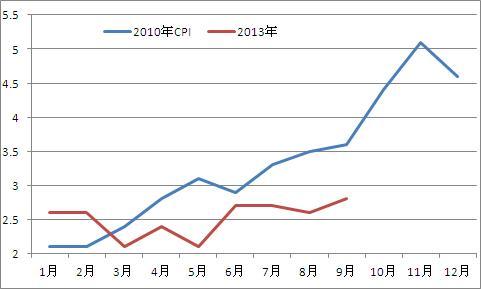

三年前的债券的持续下跌,其实是因为经济强劲回升伴随着的高通胀和货币紧缩。但今年,经济持续低位,通胀保持适度,货币政策基本稳健。因此,债券不存在由于周期原因的下跌。当然,债券还有其他趋势因素,不在本文讨论之内。

最后,就是讨论这个让人又恨又爱的高估值的成长股了。三年前高估值的破灭是因为两个因素:第一政策收紧导致的流动性收缩,第二,经济转型失败导致的业绩低于预期。这两个双杀,带来了两年的熊市。

但目前看,流动性可以说应该是平稳。如果不考虑6月钱荒带来的扰动,以及年底才可能开始QE缩减,那么至少目前看流动性会在高位平稳。虽然2010年绝对值较低,但影响市场更重要的上升幅度。

转型问题。我只能说,老路肯定不会再走了。3年前的刺激,是最后一次保增长的逆袭。中国经济必须提高质量,降低增速已经成了共识。当然,能不能把新路走通,我们只能拭目以待了。

李俊

新浪、腾讯微博 @旁观组

team.bystanders@

team.bystanders@

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号