阅读:0

听报道

@旁观组:当所有人盯着一年存款利率来讨论要不要降息时,其实我们的1年以上长期存款利率明显偏高。而在社会融资成本都以长期为主时,偏高的长期存款利率成为限制社会融资利率的一个重要约束。

一、全中国都在讨论如何降低社会融资成本

从4月至今,国务院已经通过多次召开常务会议来落实降低社会融资成本。而上周的新十条措施和很差的信贷数据,又催热了市场降息与否的讨论。

说经济差复苏结束的认为,中国央行将在不远的将来快速降息。

说控风险的认为,目前只有3%的一年定存并不具备下降的空间。特别在市场化的背景下,降低存款利率反而更加恶化储蓄分流。

二、中国的特殊利率管制

在世界发达国家,央行基本放弃对存款利率的管制,更不用说对长期(3-5年)的存款利率的限制。

而中国政府,除了活期利率以外,还规定了6档存款利率。基本上控制住所有的利率水平。

这种僵化的利率管制,在银行只靠价格战留住储户的背景下,只能是各家所有银行都走到上限,而不会出现下浮。

2年前,央行刚允许利率可以上浮10%的时候,四大行还遮遮掩掩的不愿意动。而2年后的今天,全中国所有银行都执行利率上浮10%,而且是各个档期。

面对着上浮10%后5.23%的5年存款,面对着6.55%的基准5年以上贷款利率,银行基本不可能做8折贷款,即使是9折贷款利率,在低效的中国银行体系下也很难获利。

因此在刚性的长期存款利率下,贷款利率就面临着无法下调的尴尬局面。

即使央行放开所谓的贷款下限,银行也没有任何动力去降低贷款利率,而长期贷款利率就是目前房地产和基建最需要的贷款,也是稳增长的主力。

三、应大幅降低2-5年存款利率

年初以来,市场化的金融债利率已经明显下行,平均下行在100个BP,也就是1个百分点。但同期的贷款加权利率,只从7.18%下降到6.96%,只有区区22个BP,而个人房贷利率反而从6.7%上升6.93%。

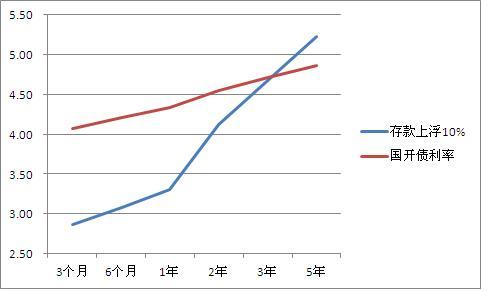

看上面这个图就可以发现,同样是无风险利率,市场化长期的金融债利率已经低于计划刚性的存款利率。

如果3-12个月金融债利率比同期存款利率高100BP是合理的话,那么如此陡峭的长期存款利率应该下降1个百分点。

如果5年存款利率从4.75%下降到3.75%,考虑上浮后再4.125%,那么相对于6.55%的贷款利率,整体的下浮空间就被明显打开了。

当然,存款式无风险利率,贷款是风险利率,无风险利率的降低并不必然降低风险利率,特别在经济较差下,甚至出现风险利差上升。

但是较高的无风险利率肯定限制了风险利率的下行。从这个角度看,2-5年的长期存款利率应该大降,或者就直接取消。

李俊

新浪微博 @旁观组

team.bystanders@

team.bystanders@

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号